カツオ

カツオ確定拠出年金ってなんだろう?投資商品は何を選んだら良いのかな?

本記事では、筆者の確定拠出年金の10年分の運用結果とおすすめの運用商品をご紹介します。自分オリジナルの年金ともいえる確定拠出年金、ぜひ資産を増やしたい!と思う方は、ぜひ読んでみてください。

- サラリーマン(勤続10年)の確定拠出年金の運用成績がわかる。

- 外国企業株の投資信託を選ぶ理由がわかる。

確定拠出年金とは

確定拠出年金とは、会社の退職金制度のひとつです。会社が従業員のためにお金を毎月積み立てて、退職時に支給してくれる制度です(会社によって実施していない企業もあります)。確定拠出年金は通常の退職金とは違い、積み立てたお金を投資で運用できるので、退職金を増やすこともできます。そのため、確定拠出年金に加入すると、積み立てたお金をどのように運用するかを決める必要があります。

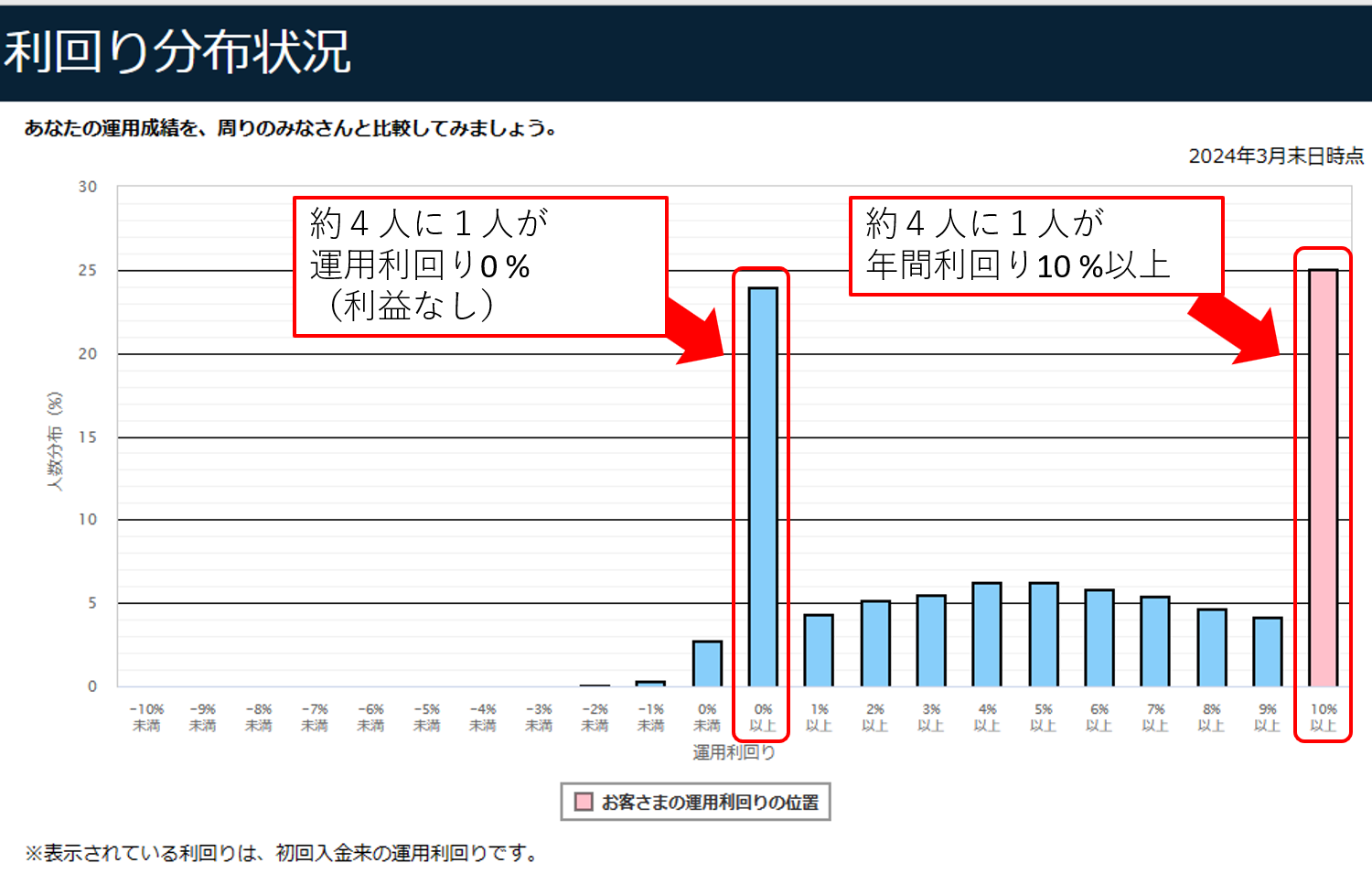

一方で、従業員の中には投資未経験の方も多いと思います。その結果、とりあえず無難に元本保証型の商品、銀行預金を選んでいる方も多いです。下図は私が実際に運用している確定拠出年金のサイトで、利用者がどれくらい投資で利益を得ているかを示しているグラフです。横軸が利回り(年間の利益率)、縦軸は利用者の割合を示しています。

これを見ると約4人に1人が元本保証型の商品(銀行預金)を選択していることがわかります(グラフの利回り0 %以上1%未満の割合)。一方、グラフの一番右端(もっとも利益を得ている人達の分布)見ると、こちらも約4人に1人が年間10 %以上の利益を得ていることもわかります(筆者もこちらに分類されています)。これはつまり、金融商品をきちんと選べている人と選べていない人で、運用結果が二極化していることを意味しています。

筆者の運用商品

運用状況

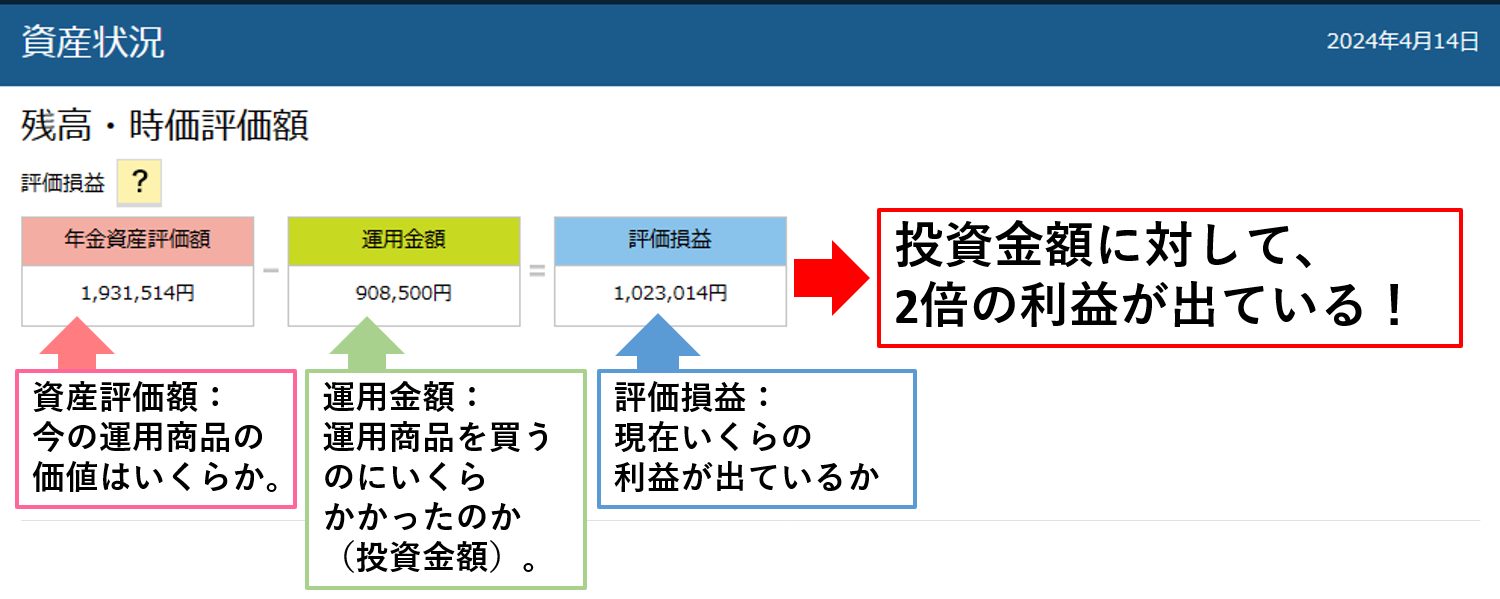

では筆者の確定拠出年金は、いくらの利益が出ているのでしょうか。実際の運用サイトの画面を下図に示します。

筆者の場合、運用金額約91万円に対し、その資産の2024年4月時点の価値は193万円です。つまり、投資によって約100万円(≒193万円 – 91万円)の利益がでています。投資期間は12年で、運用資産が2倍になりました。1年あたりの利益率(年間利回り)に換算すると毎年約12%ほどの利益が出ており、さきほどの確定拠出年金利用者の中でもっとも利益を出している人の分類に含まれます。

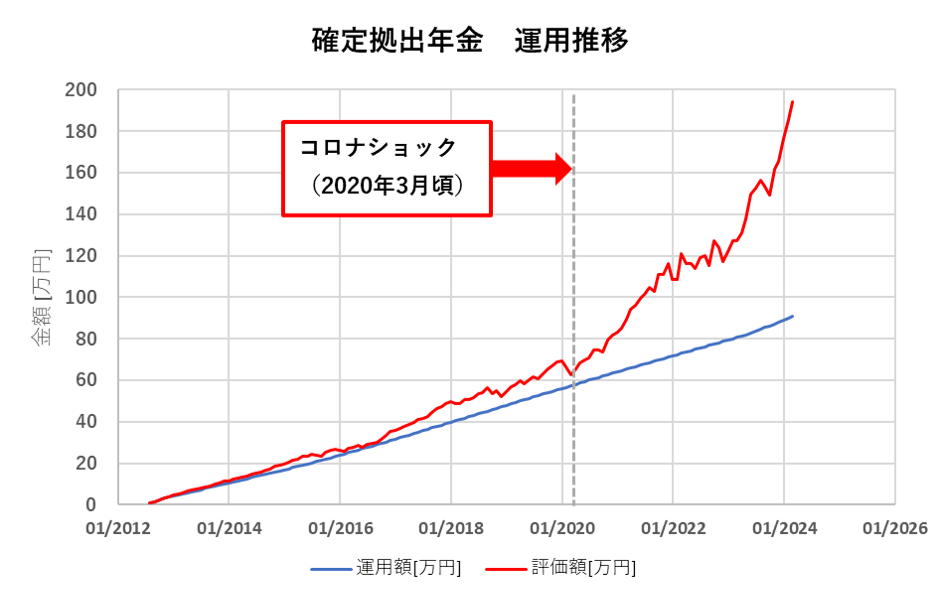

このグラフは横軸が運用期間、縦軸が金額(単位:万円)です。赤色が運用資産の評価額、青色が運用額を表します。みると基本的に資産(赤色)がゼロになることはなく、少しずつ資産が増えている様子がわかると思います。2020年3月のコロナショックでは世界的な株安となったため資産が一時的に減ったものの、その後は資産と利益は勢いよく増えていき、2024年4月時点では100万円以上の利益が出ています。

運用商品

-150x150.png) エディ

エディMSCIコクサイインデックスを買えば、世界の有名企業のほとんどをまとめて買うことができます!

筆者が選んだ投資商品は「外国企業の株の投資信託」で、具体的にはMSCIコクサイインデックスに連動する投資信託です。この投資信託を買えば、日本を除く世界の時価総額トップ約1,300の企業の株を購入できる投資信託です。具体的には下記企業が含まれています(2024年3月時点)。

| 構成商品名 | 構成割合 |

|---|---|

| マイクロソフト(米国) | 4.78 % |

| アップル(米国) | 4.05 % |

| エヌビディア(米国 | 3.59 % |

| アマゾン(米国) | 2.70 % |

| メタ:旧フェイスブック(米国) | 1.74% |

| アルファベット:グーグル(米国) | 2.70 % |

これら企業は誰もが知る有名企業なのはもちろん、売上や利益を伸ばし続けている企業でもあります。売上や利益が上がると、その企業の株を買いたい人が増え、さらに株価が上がる、というサイクルができるので、長期的には株価は右肩あがりとなり、最終的に投資家の資産が増え続けることに繋がっています。

外国企業の株の投資信託を選ぶべき理由

では具体的に、確定拠出年金ではどのような商品を運用した方がよいのでしょうか。筆者と同じ商品がなくても、同様の商品を選ぶ基準をご紹介します。おすすめは、海外のトップ企業(100社以上)に分散投資しているインデックスファンドです。

その例として、以下のようなファンドがあります。下記はいずれも世界で時価総額のトップ100以上の企業の株をまとめて購入できる投資信託です。

- MSCI World Indexファンド

- S&P500の指数に連動するインデックスファンド

- NASDAQ100に連動するインデックスファンド

これらの投資信託をおススメする理由は以下です。

- 株は長期的に右肩上がりだから

- 海外の優良企業は、売上を伸ばし続ける可能性が高いから

- 長期投資こそ、株がもっとも有利だから

- 投資の練習になるから

エディ

エディ順番に理由を解説します。

理由1:株は長期的に右肩上がりだから

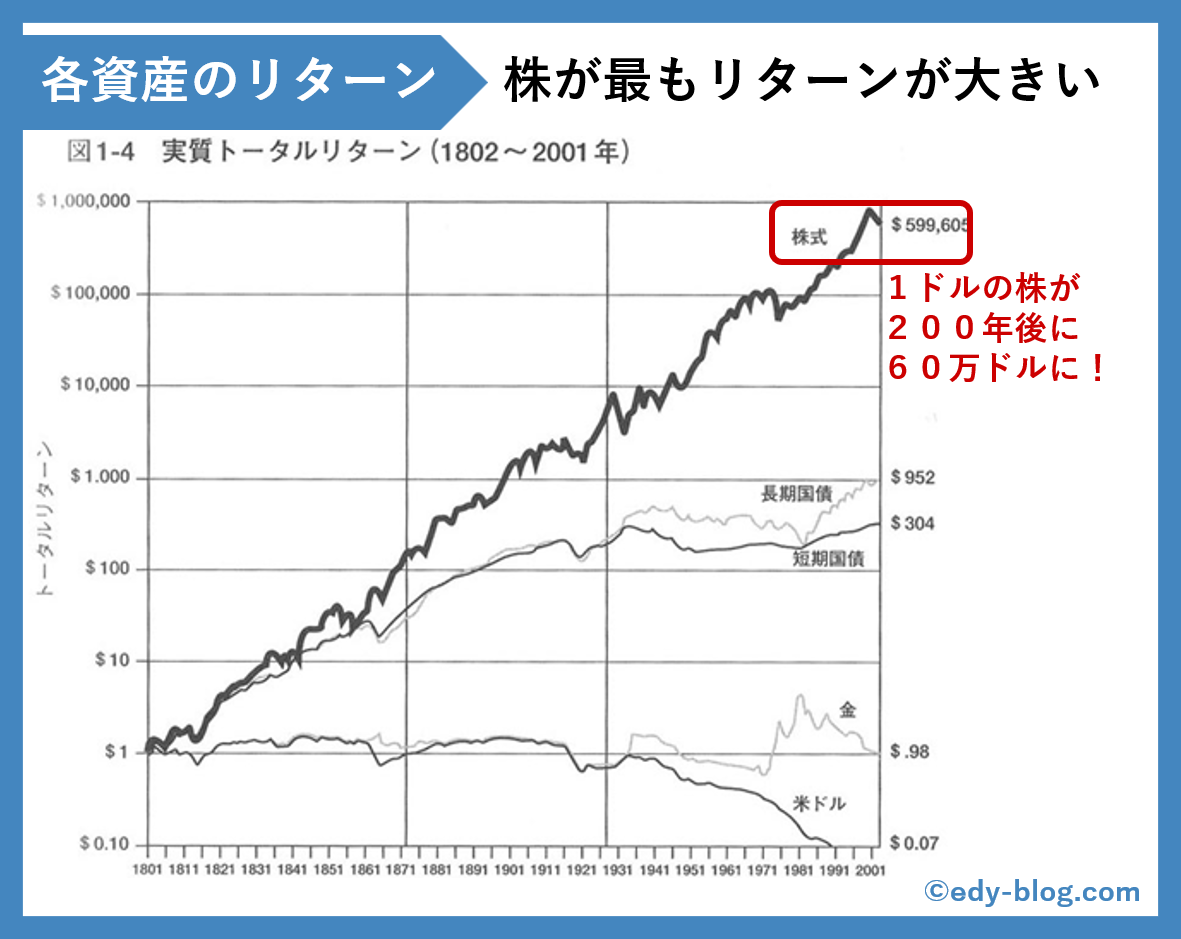

下図は1801年に1ドルを株、債券、金、現金それぞれに投資したとき、各価値の推移を示したグラフです(著者:ジェレミーシーゲル、「株式投資(第四版)」)。結果200年後に株は約60万ドル、債券は304~952ドル、金は0.98ドル、現金は0.07ドルになり、最もリターンを出すのが株式であることがわかっています。また現金はインフレで0.07ドルまで価値が下がってしまいました。

エディ

エディ株、債券、金、現金のうち、もっともリターンがあるのが株なんです。

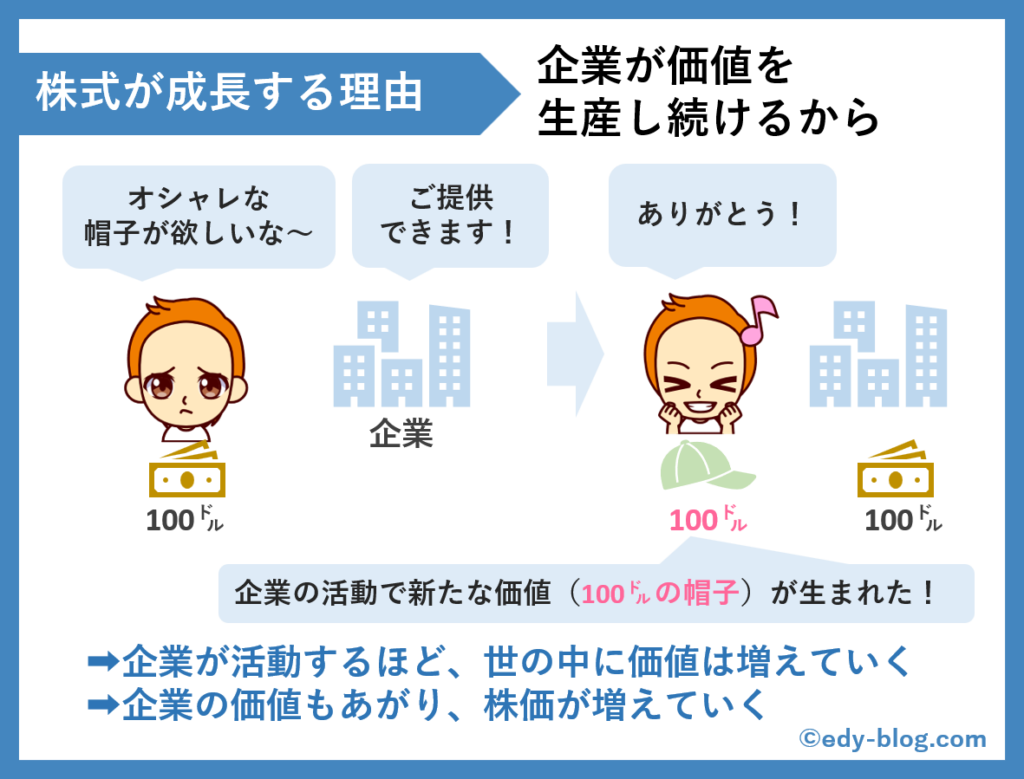

ではなぜ、株価はあがり続けるのでしょうか。その理由は、企業が世の中に価値を提供し続けるからです。たとえば帽子が欲しい人のために100㌦の帽子を作って販売したら、世の中に100㌦分の価値(帽子)が生まれたことになります。そして価値のある商品・サービスを提供し続けられる企業は市場で評価され、株価もそれに伴い上昇し続けることができるのです。そのため、株式を購入する際は売上や利益を上げ続けている企業の株を買うことがとても重要になります。

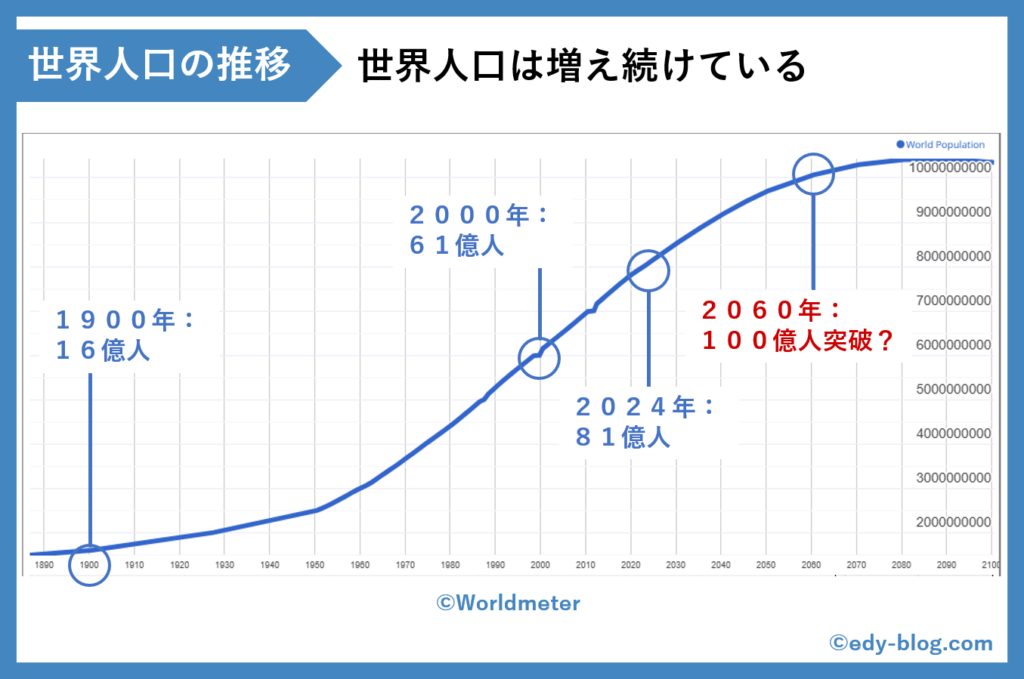

一方で、株式はどこまでも上がり続けていくのでしょうか。株式の上昇に終わりはないのでしょうか。その答えは、人口が増加し続けている限りは株式は上昇し続けると考えられています。なぜなら企業の価値を欲しがる顧客(人)が増え続けるためです。

下図はWorldometerで提供されている、1800年から2100年までの世界人口の統計と予測を示です。人口は株価や為替に比べて変化が緩やかで予測がしやすいと言われています。このデータによると世界人口は2100年までは右肩上がりに上昇し続けると考えられ、2100年までは企業や株価も右肩上がりに成長し続けると考えらています。

理由2:海外の優良企業は、売上を伸ばし続ける可能性が高いから

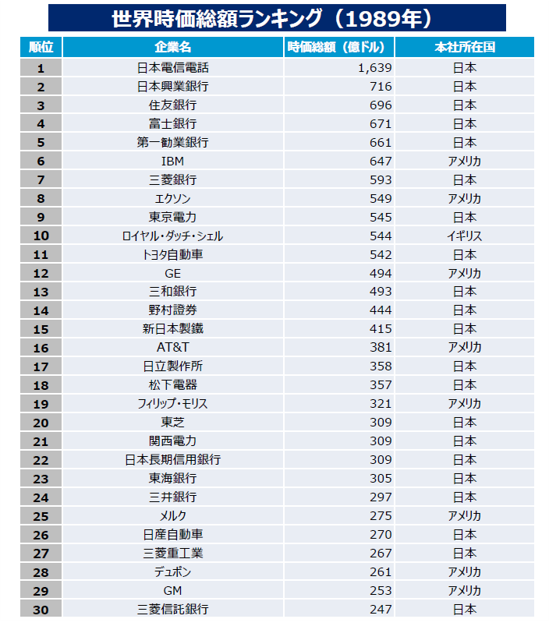

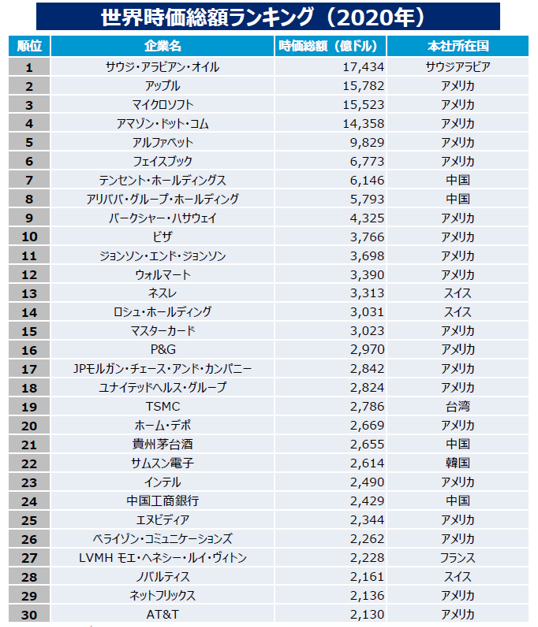

株が長期的には成長し続けるとして、具体的にどの国の、どの企業の株を購入すれば良いのでしょうか。その答えは、「誰にもわからない(正確に予測できる人はいない)」になります。たとえば、世界企業の時価総額ランキングは1989年と2020年(約30年間)で以下のとおり変化しました(出典:GCS研究会(第3期)第1回事務局説明資料)。

1989年の時価総額ランキングは日本企業が多くを占めていましたが、2020年にはアメリカ企業が多くを占めています。またトップ企業の時価総額(株価)は1989年から2020年までに約10倍に成長していることがわかります。ではさらに次の30年、50年はどうなるかというと、これを予測することは非常に難しいと言えます。

そこで、世界の企業の株を、時価総額のランキング順に、幅広く多くの企業に投資することが大切であることがわかります。さきほどご紹介した投資信託(下記に再掲載)は、世界のトップ企業の株を時価総額の多い順に買い続けることを目的とした投資信託です。S&P500やNASDAQ100は米国の企業のみを対象とした投資信託ですが、今はアメリカ企業が世界の時価総額の半分以上を占めており、米国は企業の成長を後押ししやすい国であることから、これからも成長し続けると期待されている人気商品です。

- MSCI World Indexファンド

- S&P500の指数に連動するインデックスファンド

- NASDAQ100に連動するインデックスファンド

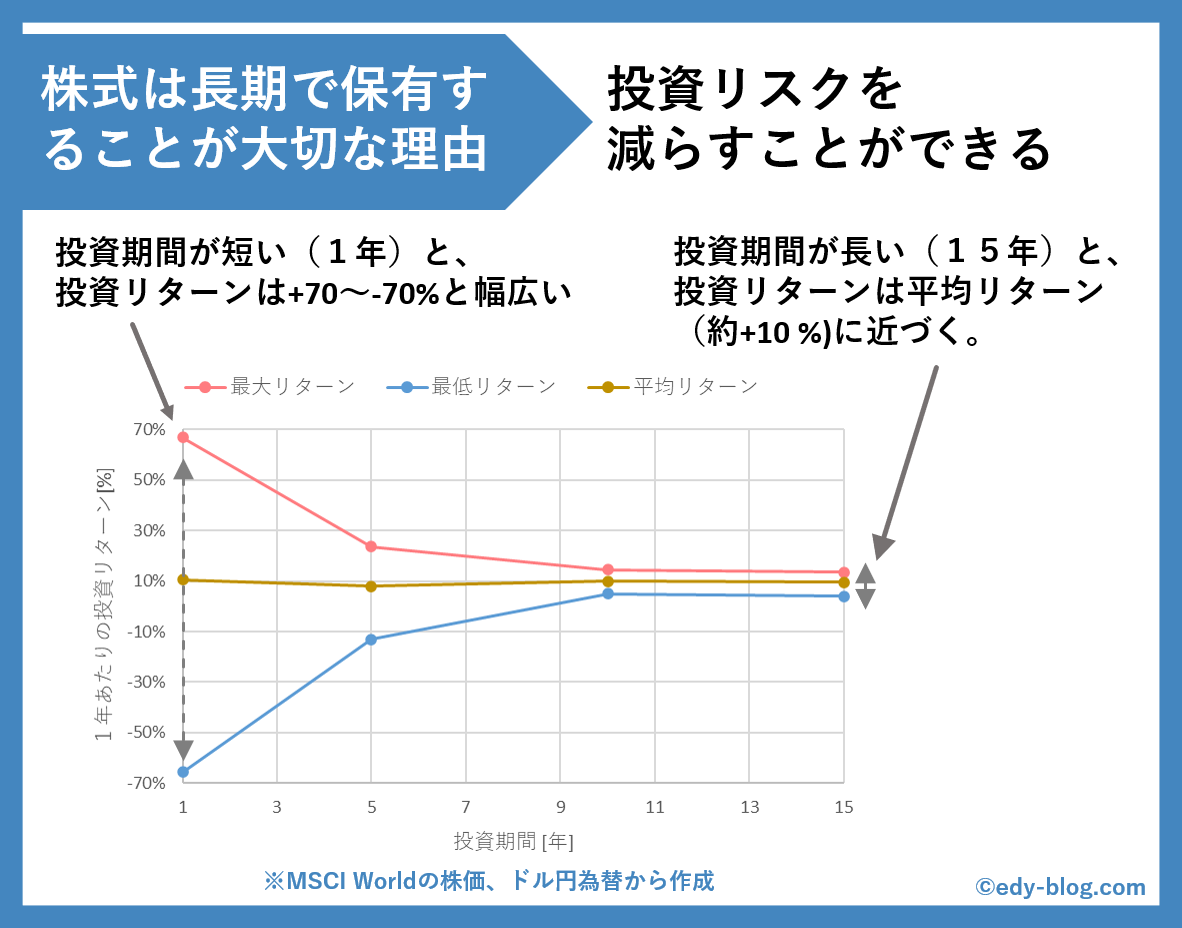

理由3:長期投資こそ、株に投資する事がもっとも有利だから

一般的に、株式投資は広く分散して長い期間保有しつづけると、投資で損を出す確率を減らすことができます。下図はMSCI Worldという投資信託を、2004年から2024年の間の任意の月からつみたて投資をはじめて、1年、5年、10年、15年の期間経った時点で、投資リターンがどうなっているかをまとめた図です。

たとえば投資期間が1年の場合、投資をはじめたときの相場が良ければ投資リターンは最大で+67 %の年もありますが、相場が悪い時に投資をはじめてしまうと1年後のリターンは-66 %の年もあり、投資期間が短いとリターンの振れ幅が大きいことがわかります。しかし投資期間を5年、10年と長くすると、投資リターンの振れ幅は徐々に小さくなり、平均リターン(約10 %)に近づいていきます。特に重要なことは、投資期間を長く取ると、仮に相場の悪いときに投資をはじめてしまったとしても、そのときでも最低リターンはプラスの値に近づいていきます。

下表は上記のグラフから、投資期間とリターンを抜粋したものです。筆者は確定拠出年金で投資を続けて約10年で、毎年のリターンは約10 %です。まさに下表の平均リターンの値になっています。確定拠出年金は老後までの数十年間運用することが前提のため、長期運用できるのであれば積極的にリスクを抑えてリターンを狙える株式に投資する方が良い、と筆者は考えています。

| 項目 | 1年 | 5年 | 10年 | 15年 |

|---|---|---|---|---|

| 最大リターン | 67% | 24% | 14% | 14% |

| 平均リターン | 11% | 8% | 10% | 9% |

| 最低リターン | -66% | -13% | 5% | 4% |

理由4:投資の練習になるから

確定拠出年金をきっかけに、株などの投資商品を買うことで将来の投資の練習にもなります。投資は自分の資産が日々変動するので、はじめての投資でいきなり大金を投じてしまうと、初心者はこの値動きが気になってしまうと思います。それでも含み益が出ていれば良いのですが、含み損が出てしまうと不安に耐えられないかもしれません。そして不安に耐え切れなくなったひとは、投資商品が買ったときよりも値下がった状態で売ってしまい、損を出してしまう可能性があります。せっかく資産を増やそうと思ってはじめた投資で損をしてしまっては、元も子もありません。

一方、確定拠出年金は毎月の投資金額が少額なので、投資に少しずつ慣れていけるメリットがあります。少額なので含み損が出ても気にせず株を持ち続けることができ、結果投資を続けることができます。また投資をするとニュースや経済用語に興味が湧き、自然と経済や投資に詳しくなれます。そのため少額・長期で運用できる確定拠出年金は、投資初心者には最適なスタートとなるでしょう。確定拠出年金で投資がどのようなものかがわかってきたら、NISAなどで本格的に投資をはじめると、その後の本格的な投資でも、良いスタートが切れるのではないかな、と思います。

まとめ

筆者の確定拠出年金運用成績をご紹介しましたが、いかがでしたでしょうか。筆者は当時あまり深く考えずに海外企業株の投資信託を選択したのですが、結果としては大正解でした。今後の日本では確定拠出年金をはじめ、老後に自分で備えていくことが大切だと思います。ぜひ新社会人の方も、少額の積立投資からはじめられる確定拠出年金から、投資を始めてみませんか。投資をはじめて10年後、きっと「やってよかったな」と言えることを願っています。

コメント